Mark E. Jeftovic

Mark E. Jeftovic

PDG et cofondateur de easyDNS

Guerilla-Capitalism.com

« Pour moi et beaucoup d’autres, Bitcoin n’est pas une révolution technique autant que le triomphe des incitatifs politiques et économiques. » – TwoBitIdiot

« Des systèmes comme Ethereum (et Bitcoin et NXT, et Bitshares, etc.) sont une nouvelle classe d’organismes crypto-économiques – des entités décentralisées, sans juridiction qui existent entièrement dans le cyberespace, maintenues par une combinaison de cryptographie, d’économie et de consensus social » – Vitalik Buterin

Dans la première partie, nous avons regardé « Ce que Bitcoin n’est pas » , où toutes les comparaisons et analogies habituelles autour de Bitcoin se sont révélées être de piètres éclaircissements pour expliquer ce qu’est vraiment le phénomène, en terminant sur l’évidente question suivante :

Qu’est-ce que Bitcoin alors?

Nous vivons nos vies sans nous questionner sur la nature ou les mécanismes d’échanges, des médias structurels / culturels dans lesquels nous sommes immergés, à moins qu’ils ne cessent de fonctionner ou qu’ils ne subissent un changement radical.

Un bref historique de l’innovation monétaire

Ce que nous vivons aujourd’hui est une innovation technologique qui déplace la nature de l’argent elle-même d’une forme à l’autre et c’est quelque chose qui ne s’est produit que quelques fois au cours de l’histoire. C’est parce que nous parlons d’une restructuration fondamentale de la nature de l’argent, et non d’une bulle d’actifs se produisant dans les limites du système monétaire en vigueur, que nous pouvons appliquer l’étiquette «Cette fois c’est différent» à Bitcoin.

Le monopole du système monétaire actuel; centralisé, opaque, et basé sur la dette est perturbé par des crypto-monnaies décentralisées, ouvertes et compétitives.

Cette perturbation s’est produite par nécessité, étant donné le tort irréparable que les politiques des banques centrales ont infligé aux citoyens au cours du siècle dernier, atteignant ce qui ne peut être considéré que comme un crescendo de l’inflation ciblée, QEternity, ZIRP et NIRP et le contrôle des capitaux au cours des 10 dernières années. L’étiquette la plus appropriée pour tout cela est la «répression financière» de Chris Martenson.

À l’ère de la monnaie fiduciaire, à chaque fois qu’une bulle d’actifs se produisait, l’expression «cette fois c’est différent» n’a jamais été réellement applicable. L’observation de Galbraith mentionné dans la partie 1 se répète et est toujours valide :

« Le monde de la finance salue encore et encore l’invention de la roue, souvent dans une version un peu plus instable. Toute innovation financière implique sous une forme ou une autre, la création d’une dette garantie en plus ou moins bonne adéquation par des actifs réels. »

Bitcoin n’est pas une bulle basée sur la dette. L’effet de levier ne représente pas la majorité de l’action sur les prix, du moins pas encore. Au moment où j’écris ceci, les contrats à terme CBOE ont été mis en ligne cette semaine. En outre, la plupart des échanges offrent des marges et beaucoup de traders sont assez stupides pour essayer de l’utiliser. Mais ce n’est pas le facteur qui pousse à l’adoption de Bitcoin. Ces histoires émergentes de personnes hypothéquant leurs maisons pour acheter des bitcoins sont «dignes d’intérêt» pour les médias, et donc encore sporadiques. La dette serait une force motrice de la bulle quand elle est systémique.

En regardant Bitcoin comme un changement technologique, il n’y a eu qu’une poignée de grands changements dans l’argent à travers l’histoire: nous avons eu le troc, puis l’argent puis la dette, ou la dette et ensuite l’argent.

L’anthropologue David Graeber (Dette: 5,000 ans d’histoire) fait valoir que, contrairement à la théorie conventionnelle, le troc n’a pas engendré d’argent, mais plutôt la dette sous la forme d’obligations est la première. C’était la première véritable abstraction de différer la consommation présente en valeur future. Donner à quelqu’un quelque chose en échange d’une faveur, ou plus tard, une représentation symbolique de cette faveur furent les premiers pas vers «l’argent».

Le point le plus important de Graeber est que la dette, la première grande innovation monétaire après le troc, a été utilisée depuis lors par une petite minorité pour asservir le reste de la population.

C’est un argument convaincant. Dans les deux cas, hormis les innovations ultérieures telles que la création du billet, qui facilitait la transmission de la valeur à distance, et la comptabilité en partie double, rien ne s’est passé dans la forme structurelle de l’argent depuis la dernière grande innovation, c’est-à-dire l’émergence du système bancaire à réserves fractionnaires.

Depuis lors, de diverses devises fiduciaires, aux cartes de crédit en passant par la bande magnétique ou les puces PIN, il y a eu des variations sur un même thème : la dette est de l’argent. Tant que les différents États-providence modernes continuent à dépenser plus qu’ils ne reçoivent, ils doivent continuer à créer et à monétiser plus de dettes afin de garder le système en marche.

La crypto-monnaie n’est pas une dette

La crypto-monnaie repose sur les mathématiques, le code source ouvert, le consensus et la décentralisation. Ces attributs se combinent pour nous donner un système monétaire avec des caractéristiques qui le distinguent du modèle actuel basé sur le fiat :

Inélastique

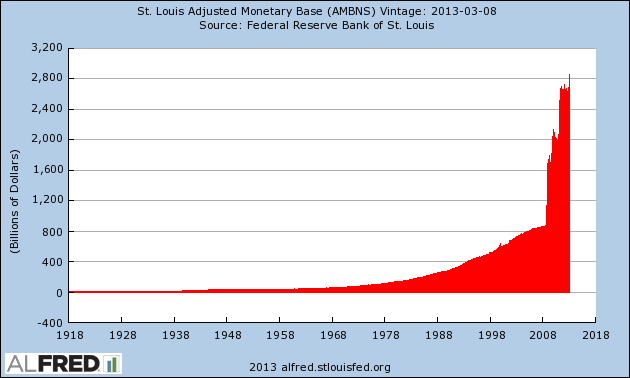

C’est inélastique parce que, comme nous le savons tous, il n’y a qu’un nombre déterminé de pièces qui seront créées. Ceci est en contraste frappant avec l’offre d’argent fiat. Comme quelqu’un a tweeté en plaisantant le tableau que j’ai inclus de la partie 1 « Wow regardez le prix de bitcoin! Oh, attends, c’est le tableau de la masse monétaire « :

Cette inélasticité rend Bitcoin et toute autre crypto-monnaie similaire ….

Déflationniste

Une devise déflationniste est proche d’être inélastique, mais nous devons regarder spécifiquement les aspects déflationnistes de Bitcoin parce que la pensée économique conventionnelle est que « la déflation est mauvaise », et c’est le cas… si vous utilisez la dette pour de l’argent.

La raison en est que l’argent basé sur la dette, rendu possible par la banque à réserves fractionnées, permet aux unités monétaires «d’exister à deux endroits à la fois», pour ainsi dire. Quand j’ai commencé à penser et à faire des recherches sur l’histoire économique, c’était au lendemain de l’effondrement de la bulle Internet. C’est alors que j’ai réalisé que je n’avais aucune compréhension de l’économie, ni de la finance et, finalement, de l’argent. J’ai donc commencé une étude profonde sur ces questions. Étude qui se poursuit à ce jour.

L’un des premiers livres que j’ai lus à ce sujet était « Gold Wars » de Ferdinand Lips. Lips, banquier suisse et expert sur le standard or classique était réputé pour avoir été le commentateur mystérieux et anonyme de « l’ami d’un autre » (FOA) dans les marchés financiers et de l’or de la fin des années 90 (préfiguration de Satoshi Nakamoto?).

Quand j’ai sorti ma copie du livre récemment, j’ai trouvé que j’avais griffonné ce qui suit dans la couverture arrière après avoir fini de le lire:

« L’or, comme toutes les autres choses normales ne peut pas être à deux endroits à la fois ». L’argent Fiat, cependant, est un crédit, remboursable en rien, qui est simultanément considéré comme de l’argent par plusieurs parties – cela fonctionne aussi longtemps que la bulle augmente – mais ne peut pas fonctionner s’il commence à se contracter. Si N parties détiennent le même «fiat» et que l’un d’eux utilise soudainement pour rembourser la dette, les partis N-1 ont le tapis tiré d’en dessous d’eux. Parce que dans le cadre d’un système de monnaie fiduciaire papier, la réduction de la dette (soit en le remboursant, soit en défaillant) réduit la masse monétaire «

Ma compréhension de cela aujourd’hui, c’est que Bitcoin est inélastique et donc déflationniste. Il n’y a pas de risque de contrepartie (mais il y a un risque de consensus, mais l’argent fiat l’a aussi), et cela résout «le problème de la double dépense». L’argent Fiat, en revanche, est un gros problème de double dépense. La caractéristique déterminante de la monnaie inflationniste basée sur la dette est mathématiquement et cryptographiquement éliminée par une crypto-monnaie comme Bitcoin.

Dans un régime monétaire inélastique ou dur, tel que l’ère du standard or classique (quand il n’y avait pas d’impôt sur le revenu et une déflation légère) ou celui qui émerge aujourd’hui avec Bitcoin, la déflation est vertueuse, et non l’inverse.

En revanche, l’argent inflationniste basé sur la dette crée une économie de tapis roulant, qui pousse les actifs vers le haut de l’échelle des inégalités de richesse, car les Plutocrates dépensent leur richesse en achetant des actifs, alors que les plus bas (les plus pauvres) doivent dépenser continuellement et progressivement plus de leur pouvoir d’achat pour rester en vie.

Beaucoup d’économistes conventionnels disent que les devises déflationnistes ne fonctionneraient pas parce que:

1) Il n’y aurait pas assez d ‘«unités monétaires» pour acheter tous les biens et services disponibles dans l’économie, et

2) Cela conduit à l’accumulation (HODLING). La théorie stipule que les gens ne dépenseraient pas d’argent aujourd’hui, parce que ce serait renoncer à la valeur accrue que l’argent aurait demain.

« Paper Money Collapse » de Detlev S. Schlichter est un regard objectif et impartial sur la raison pour laquelle l’argent fiduciaire tend toujours à zéro et ce qui se passerait dans un environnement avec une monnaie déflationniste :

« Un système monétaire utilisant une commodité à nombre limité connaîtra une déflation laïque. Une économie en expansion, avec une masse monétaire entièrement inflexible, aura tendance à faire baisser les prix, et à augmenter régulièrement le pouvoir d’achat de la monnaie. Mais la question clé maintenant, est pourquoi cela devrait-il être un problème? Nous avons déjà vu que la déflation séculaire était plutôt mineure et qu’elle ne semblait certainement pas présenter de difficultés économiques. [Ce que les économistes craignent aujourd’hui dans un scénario de «spirale déflationniste» est l’effondrement de la dette et la contraction de la masse monétaire, pas la déflation elle-même.] Aucune corrélation entre la déflation ou la récession ou la stagnation n’est évidente. Nous montrerons maintenant qu’il n’y a pas de raisons conceptuelles de considérer la déflation comme un problème «

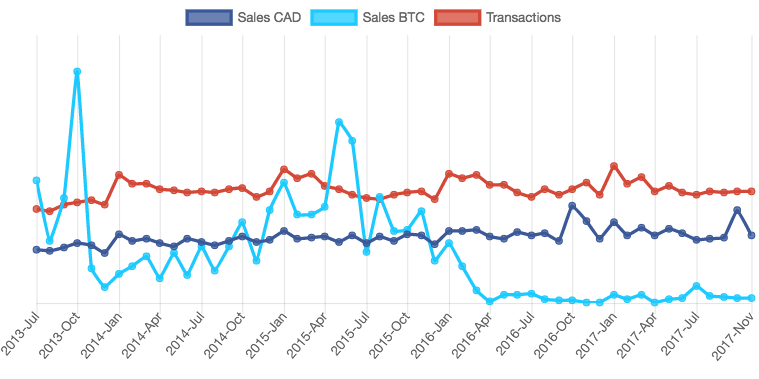

Il passse alors le reste du livre à faire exactement cela. D’après mon expérience personnelle, en tant que marchand qui accepte les paiements bitcoins depuis 2013, je sais que le prix croissant du bitcoin n’a pas ralenti le volume des transactions ou les paiements globaux reçus (en dollars): Une monnaie déflationniste voit les prix chuter au fil du temps à mesure que le pouvoir d’achat augmente.

Le graphique ci-dessus illustre les lignes de tendance des transactions dans Bitcoin sur easyDNS de 2013 à aujourd’hui. Je n’ai pas mis la ligne de tendance des prix Bitcoin mais nous savons tous à quoi cela ressemble, si c’était dans le graphique, ce serait un bâton de hockey avec le point d’inflexion commençant vers janvier 2016. Nous voyons clairement les prix baisser en BTC à mesure que le prix augmente, le volume des transactions et les ventes en CAD restent stables, avec une tendance haussière modérée.

Bitcoin est transparent

C’est transparent de deux façons, d’abord la blockchain, où l’on peut voir le flux de bitcoin et toutes les transactions; et en second lieu le code sous-jacent est complètement ouvert (open source).

Tout le monde peut regarder n’importe quel bloc dans la blockchain, et n’importe qui peut extraire le code source qui exécute tout cela et le lire par lui-même.

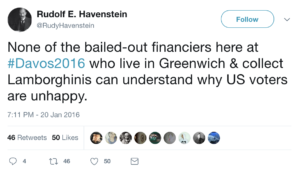

Contraster cette transparence radicale avec, disons, la Réserve Fédérale, qui a un monopole exclusif sur la création d’argent, la crée à partir de rien et la prête ensuite à l’Etat et lui fait payer des intérêts. En outre, il appartient à un cartel de banques privées et fonctionne sans surveillance. C’est le coeur de l’ère monétaire actuelle. Pendant longtemps, il a été possible de rejeter les critiques de ce système comme «théorie du complot», mais étant donné que les dommages causés par les politiques de la Fed à l’économie, surtout parce que les conséquences de la crise de 2007-2008 sont ressenties par tous, il est de plus en plus difficile d’ignorer cette réalité.

Quiconque analyse ce système en allant au-delà du récit dominant de ce que la Fed est censée faire aboutirait à la même conclusion que je l’ai fait il y a quelque temps:

« Si les gens savants pensent que l’argent du gouvernement est à la fois efficient et bénéfique pour la société, et qu’ils réfléchissent sérieusement à la conception d’un tel système, ce qu’ils ne trouveront pas, c’est un système géré par des banques centrales privées qui imprime de l’argent basé sur la dette. Ils ne le feront tout simplement pas. Toute analyse critique comprendrait qu’une telle architecture deviendrait un cancer parasitaire sur l’ensemble de la société. Quand vous réalisez cela, il est difficile de ne pas postuler une vaste conspiration pour institutionnaliser l’inégalité. Alors que je suis un grand partisan de la maxime «n’attribuez jamais à la conspiration ce qui peut s’expliquer par la stupidité», cela me manque dans ce cas. Quand on regarde la structure de tout le système monétaire et qu’on se rend compte que c’est la pire façon de concevoir un tel système si on a en tête les meilleurs intérêts de la société, alors on ne peut s’empêcher de demander dans l’intérêt de qui il a été conçu et mis en œuvre? «

Antifragile

Nassim Taleb, dans son œuvre séminale du même titre, a inventé le terme «antifragile», décrivant tout phénomène qui devient plus fort lorsqu’il rencontre la volatilité.

La «mort imminente de Bitcoin» est probablement la seule chose qui a été prédit encore plus que la «mort imminente d’Internet», qui était un thème récurrent populaire vers la fin des années 90.

Les deux technologies – Internet et les crypto-monnaies sont décentralisées, en grande partie des piles de protocoles ouverts (open source) qui ont transformé notre civilisation.

Ces qualités font de la crypto-monnaie quelque chose qui est anathème au fiat fondé sur la dette du paradigme précédent. En tant que tel, il constitue une menace existentielle pour les titulaires existants, qu’ils soient technocrates, banquiers, politiciens de carrière ou complices d’entreprises, dont la position dépend de leur proximité et de leurs relations avec l’appareil du centre monétaire qui crée de l’argent et le distribue préférentiellement.

Qu’est-ce que tout cela veut dire?

Lorsque nous nous posons cette question, nous revenons à l’affirmation de Graeber selon laquelle tout le système monétaire est un mécanisme de contrôle qui utilise la dette pour garder la population docile.

Cela a été largement toléré par une population générale qui ignorait en grande partie la dynamique de travail du système monétaire et comment il l’asservit. Keynes lui-même a observé que :

« Par un processus continu d’inflation, les gouvernements peuvent confisquer, secrètement et sans être observés, une partie importante de la richesse de leurs citoyens. Il n’y a pas de moyen plus subtil, plus sûr de renverser la base de la société que de débaucher la monnaie. Le processus engage toutes les forces cachées de la loi économique du côté de la destruction, et le fait d’une manière que pas un homme sur un million est capable de diagnostiquer. »

Keynes a eu raison pendants longtemps. Puis, alors que le super cycle de la dette séculaire a commencé son crescendo, quelques événements clés se sont produits.

Le premier était la crise financière mondiale 2007-2009 et la prétendue «expérience de mort imminente» de l’économie moderne. Wall Street a été renflouée, a utilisé l’argent pour se donner des bonus, tandis que la classe moyenne a été décimée et continue d’être réduite à la pauvreté jusqu’à ce jour. Il y avait de l’incongruité dans cette image, d’une part l’incompétence et l’insouciance financière étaient récompensées tandis que la classe moyenne qui suivait les règles était pénalisée.

Les 95 livres blancs

C’est à ce moment que le livre blanc de Satoshi est apparu et a proposé une façon différente de structurer le système monétaire.

Personne n’a vraiment remarqué. Mais cette publication a déclenché une série d’événements aussi sûres que les «95 thèses» de Martin Luther ont déclenché le déclin séculaire d’une autre puissance centrale hégémonique jusqu’alors incontestée: l’Église catholique. À cette époque, le résultat fut la Réforme et l’Église catholique ne retrouva jamais sa position de pouvoir central.

Un document galvanisait tout un mouvement, et plus la papauté repoussait Luther pour essayer de la contenir, plus le protestantisme se répandait – il y a encore cette antifragilité.

Le protestantisme présentait suffisamment d’avantages à suffisamment de familles royales à travers l’Europe pour que, face à la papauté autoritaire et décadente, l’envers du nouveau paradigme soit meilleur que l’ancien système – et c’est précisément ce qui se passe aujourd’hui dans la sphère monétaire.

Pendant les premières années après l’article de Satoshi, Bitcoin n’a pas vraiment pénétré la conscience publique, mais les roues étaient certainement en mouvement et les gens qui avaient beaucoup en jeu et venaient acquérir une compréhension viscérale de l’hypocrisie et du caprice, pas pour mentionner la destructivité du régime monétaire actuel ont été très attentifs.

Ce n’est qu’après un autre événement, des années plus tard, que les gens commenceront à voir l’efficacité de la crypto-monnaie dans la protection de la richesse et de l’épargne. Cet événement était le renflouement à Chypre. Le cadre légal pour «contenir» cet événement a été rapidement adapté par d’autres nations, glissé dans la «poche arrière» pour être utilisé sur la route. Il est devenu loi ici au Canada :

« Dans le cas improbable où une banque d’importance systémique épuise son capital, la banque peut être recapitalisée et rendue viable par la conversion très rapide de certains passifs bancaires en capital réglementaire. »

Cette disposition, originaire du gouvernement Harper, a été réitérée sous Trudeau II.

Bien sûr, le langage ici est révélateur, démentant l’assomption de la part des élites politiques que la canaille est ignorante et facilement bernée. De la même manière que «un homme sur un million» peut à peine diagnostiquer l’inflation, ils ont supposé que même moins d’entre eux sauraient que «certaines dettes bancaires» veut dire en réalité l’épargne des déposants.

Mais les gens savent ce que cela signifie. Maintenant, c’était clair – à moins que nous possédions une banque, nous étions tous à peu près seuls, et pire encore, chaque fois que ces banques s’en allaient et se peignaient dans le coin de l’insolvabilité, nous allions devoir les renflouer. Les banques sont «trop grosses pour faire faillite», tout le monde peut être sacrifié.

Bitcoin est un trou … dans un bâtiment en feu

« J’ai pensé que Bitcoin est comme un trou dans le mur d’un immeuble en feu. Le bâtiment en feu est le pétrodollar. Le trou Bitcoin dans le mur ne répond à aucune définition standard d’une porte. Il ne passerait pas une inspection de bâtiment et il pourrait ne pas durer longtemps. Il sera certainement remplacé par autre chose à long terme. Mais à court terme, personne à l’intérieur de ce bâtiment en feu ne se soucie vraiment de tout cela et ceux qui ont senti la première fois de la fumée y courent déjà. Beaucoup d’autres suivront et certains, malheureusement, mourront dans le feu. Il y a aussi d’autres sorties du bâtiment, certaines peuvent être plus sûres que d’autres, mais le plus important est de sortir du bâtiment en flammes le plus rapidement possible. »

Commentaire publié suite à la publication de cet article sur le site ZeroHedge

Et cela nous amène finalement à ce que je pense que Bitcoin est vraiment. C’est un type d’outil de sauvegarde du capital et une devise. D’une certaine manière, (et je n’ai pas inventé cette analogie mais je ne peux pas trouver qui l’a fait – mise à jour: c’était Stefan Molyneux) toutes les monnaies fiduciaires connaissent un effondrement hyperinflationniste contre Bitcoin. Cela a un certain sens, le résultat logique de la vaste impression monétaire du siècle dernier est une explosion inflationniste. Mais cela évoque des images de l’Allemagne de Weimar et des brouettes pleines d’argent, le récent effondrement du Zimbabwe ou peut-être le Brésil – où les banques ont installé une seconde horloge pour afficher la valeur de votre argent en attente, tout semble impensable ici.

Et pourtant, nous sommes ici avec Bitcoin dans une bulle, des actions dans une bulle, des obligations dans une bulle, de l’immobilier – dans une bulle, tout est dans une bulle? Ou connaissons-nous une rupture lente dans le régime fiat sous-jacent d’une façon occidentale typiquement cavalière et nonchalante? Pas un roman « fin de civilisation » de James Rawles mais plutôt un exode massif vers tout ce qui est perçu comme « un atout » alors que Bitcoin les surpasse tous à cause d’une combinaison d’inertie et d’antidote à un fléau économique mondial parasitaire?

Cela dit, même si cela était vrai, cela ne signifie pas que « le prix du bitcoin augmentera … pour toujours ». Même de véritables épisodes hyperinflationnistes durent habituellement entre 12 et 18 mois, après quoi un nouveau régime de change vient le remplacer.

Ce que nous pourrions voir ici, ce sont les premières manches qui marquent la fin de l’USD en tant que devise de réserve mondiale et le début de «ce qui vient après». Le fait que l’hégémonie de l’USD finira par s’arrêter n’est une surprise pour personne, même pour les économistes traditionnels. Cependant, le terme « éventuellement » a cette habitude frustrante de se manifester plus tôt que la plupart des gens s’attendaient.

Ainsi, alors qu’il n’y a eu qu’une poignée d’innovations monétaires à travers l’histoire, il y a eu de nombreux régimes monétaires, en hausse, en dépassement, en effondrement et en cédant au suivant.

Ce qui peut être unique à propos de celui-ci est que nous sommes témoins rares d’un double changement de facette: le passage de la technologie d’un système de monnaie fiduciaire basé sur la dette à un régime de monnaie cryptographique décentralisée; avec la disparition du régime monétaire actuel.

Suivez Mark Jeftovic sur Guerilla Capitalism

Billet original disponible ici : https://hackernoon.com/this-time-is-different-part-2-what-bitcoin-really-is-ae58c69b3bf0